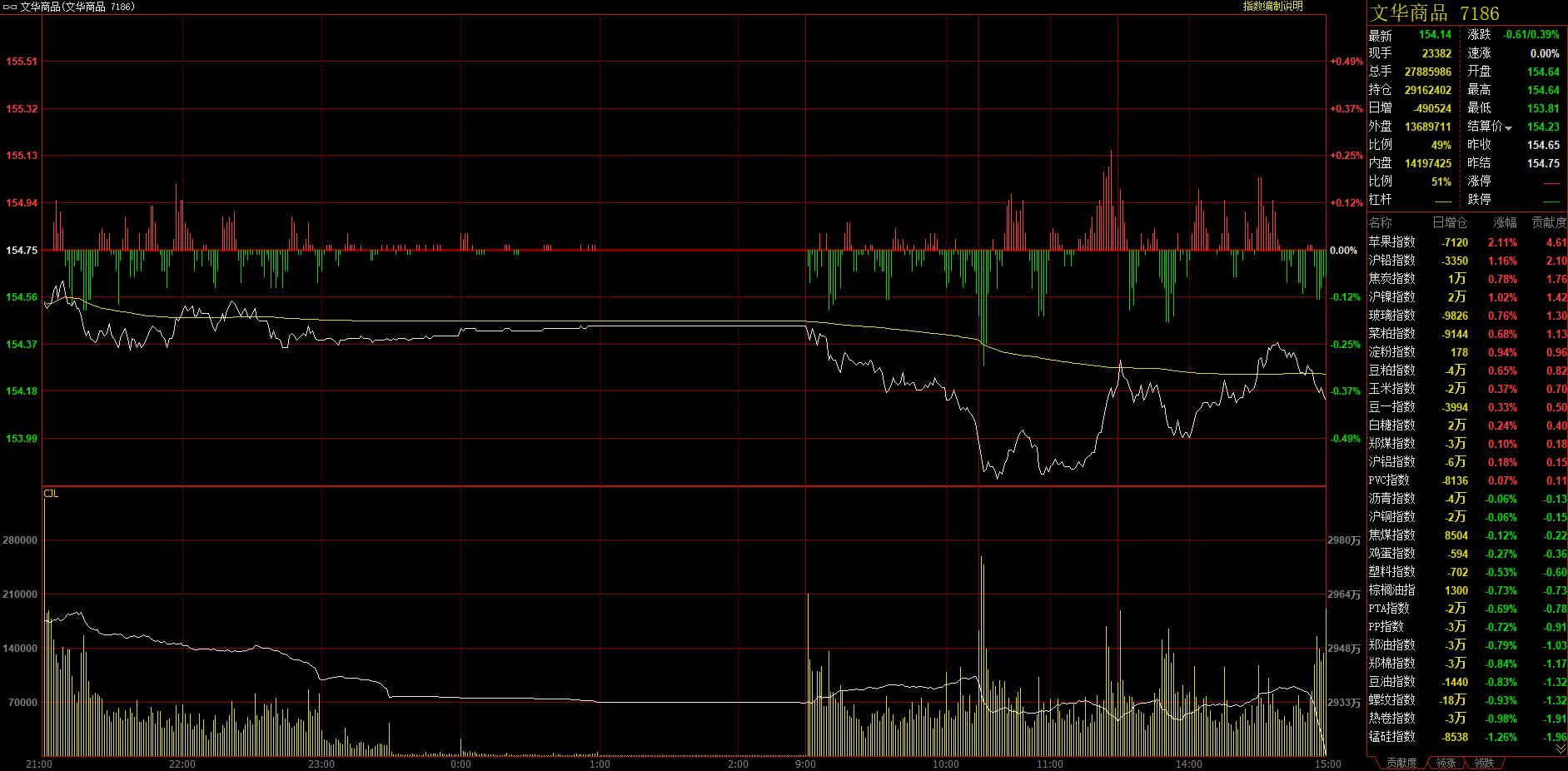

新华财经北京4月16日电 国内商品期货市场周二(4月16日)低开低走,“工弱农强”分化依然明显。截至下午收盘,追踪国内商品市场的综合价格指数下跌0.61点,报收于154.14,跌幅0.39%。其中,苹果大涨近4.7%、玉米和双粕延续反弹,带动农产品整体走高0.24%;但原油高位遇阻、黑色上行承压,迭加双醇延续弱势,拖累工业品收跌近0.7%,连续第六个交易日下跌。

图为文华商品指数4月16日日内走势图

黑色系期货多数下跌 铁矿石期价跌超3%

黑色系期货品种16日多数下跌,截至下午收盘,铁矿石期货价格跌超3%,硅铁下跌超2%,螺纹、热卷跌幅超1%,仅焦炭、动力煤小幅上涨,文华黑链指数收跌0.91%至126.5点。铁矿石巨头力拓周二公布第一季度皮尔巴拉铁矿石出货量6910万吨,去年同期为8030万吨,并将2019年皮尔巴拉出货量指引降至3.33-3.43亿吨。业内人士介绍,本周,力拓泊位检修结束,预计发运量将继续回升。期矿或面临日线级别的回调,前期累积的畏高情绪需要释放。中钢协党委书记刘振江日前表示,多因素共振导致此前铁矿石期货价格快速拉涨,进口矿价格也水涨船高。整体来看,铁矿石市场仍是供大于求,矿价不具备大幅涨价的基础。螺纹钢方面,随着期货价格短期快速上涨,采购量增加的利好加速兑现,未来采购量会下滑。终端需求经历了3月的增量补给,采购量、成交量、消耗量为“三增”状态,后期若无意外需求政策的刺激,螺纹钢价格或难以维持强势,4月中旬采购将大概率进入缩量周期。焦煤焦炭方面,焦煤现货价格逐步企稳,焦企采购情绪一般,焦煤供需持稳,期货价格区间震荡;现货市场部分焦企对下游提出上涨,目前焦钢仍在博弈中,现货市场情绪较前期有所好转,期货盘面偏强震荡。

原油高位遇阻 双醇连续下跌

美国原油产量上周触及历史新高,引发正执行减产行动的产油大国不满,隔夜国际油价小幅下跌。能化品整体依然偏弱。其中,国内甲醇装置春检不及预期、海外主要装置均已恢复生产、进口货源集中到港,以及需求端收缩的情况下,甲醇港口高库存压力基本缓解无望,期价连续下挫。乙二醇高库存拐点迟迟未现,期价再创上市新低。沥青处于需求淡季,但是库存压力不大,高位震荡为主。尽管PX和PTA新装置投产预期对远月合约冲击较大,二季度PX和PTA环节集中检修,成本支撑强化和供需结构改善对PTA期价尤其是近月合约形成利好,PTA今日先抑后扬。新加坡3月船燃销量同比继续下滑,燃料油偏弱整理。聚烯烃季节性偏强,但中期供应压力大,看空氛围较浓。PVC库存连续去化,需求有所回暖,但力度有限,窄幅震荡为主。橡胶产区将逐渐开割,而国内库存压力仍然较大,天胶继续回调。

沪锌领跌有色走势分化 贵金属低开回升

有色板块周二走势显著分化。其中,铅、镍表现偏强,主力6月合约日内均震荡收涨超1%,延续昨日反弹走势;锌表现疲弱,主力6月合约跳空低开后震荡下行,终盘收跌1.73%,领跌有色;铜、锡、铝涨跌不一,但幅度相对较小。相比之下,金属现货市场日内表现活跃,其中铜现货换月后市场成交氛围改善明显,下游跟进买货程度提高;铅、镍现货成交也略显活跃,贸易商成交积极。业内人士介绍称,近期部分地区下游线缆需求有所起色,加上贸易商有意抬深水,支撑了铜市成交好转;同时,低库存和对今年供应的担忧依然存在,迭加近期宏观数据向好,铜价利多支撑依然稳固。相比之下,周一数据显示,伦锌库存大幅跳增,打压了锌市场多头信心,加之全球第二大锌冶炼公司的破产事件初步解决,锌价承压明显。而沪镍尽管近期受益于宏观面整体乐观情绪,但下游不锈钢库存持续累积、菲律宾镍矿大量出货,镍价反弹持续性存疑。

贵金属今日跳空低开后震荡回升,近期股市走升、市场风险偏好回暖被认为是打压贵金属连续回调的主要因素。截至下午收盘,金银主力6月合约分别较昨日下跌0.28%和0.03%。不过,从投行近期观点来看,金价仍受摩根大通、德意志银行等投行“青睐“。

苹果大涨近4.7% 农产品延续震荡偏强

国内农产品板块近两个交易日板块轮动活跃。继昨日白糖大涨超3%之后,今日苹果主力10月合约接过市场领涨的“接力棒”,日内大幅上涨近4.7%,期价重回8000元/吨上方。同时,前两日表现强势的饲料、软商品板块也延续近期强势,尽管涨幅较前期有所缩窄,但仍整体维持近期涨势。唯独油脂板块仍表现疲弱。截至收盘,三大油脂主力合约均收跌超0.8%,一定程度限制了日内农产品板块涨幅。业内人士表示,近两日有关新年度苹果产量的预测主导了苹果波动,最新有调研消息反馈称西北产区苹果开花质量略逊于预期,加上山东等产区库存货源减少,客商五一备货提前,现货成交好转等因素综合作用,推动了日内新旧年度苹果共涨。软商品市场在经历昨日大涨后,今日略显承压。在分析人士看来,尽管中长期棉、糖等有望迎来牛市,但短期需求表现偏弱的压力依然存在,期价暂不具备大幅拉涨的条件。相比之下,油脂油料整体表现偏弱,尤其是油脂市场高库存压力疏解偏慢,4月国内油脂需求淡季、南美大豆供应压力和饲料需求低迷等因素共同作用下,令油脂油料期价上行整体承压。

超23亿资金撤离商品市场 工业品成“失血”主力